Pada saat kita memulai sebuah usaha, mungkin hal yang tidak terpikir sedari awal adalah masalah pajak, yang penting usaha jalan dulu aja. Memang benar begitu, namun seiring dengan pertumbuhan usaha kita, apalagi ketika kita sudah memutuskan untuk membuat sebuah badan hukum bagi usaha kita, pajak adalah sebuah kewajiban. Banyak juga sih usaha yang tetap berjalan walaupun tidak berbadan hukum dan tentu saja tidak membayar pajak, tapi kita sebagai warga negara yang baik, marilah kita turut menyumbang melalui pajak demi kemajuan bangsa dan negara tercinta ini B-).

Pada umumnya orang mengurus badan hukum jika usahanya tersebut berkaitan dengan tender proyek pemerintah atau urusan B2B lainnya yang biasanya mensyaratkan adanya badan hukum. Fitinline.com sendiri pada mulanya adalah usaha B2C, dan memang sampai saat ini tidak berniat untuk mengikuti tender pemerintah dan sejenisnya. Namun, aku merasa perlu untuk mengurus badan hukumnya untuk legalitas usaha dan kelancaran hubungan B2B.

Dulu, pada saat ayahku masih hidup, kami mempunyai usaha pembuatan genteng di daerah Kebumen. Sebuah usaha kecil-kecilan yang waktu itu dibuat untuk membantu perekonomian keluarga. Namun usaha tersebut tidak bisa bertahan setelah ayahku meninggal, karena tidak ada yang mengurus. Seperti keluarga PNS pada umumnya, kami tidak dididik untuk menjadi wirausahawan. Selesai kuliah ya kerja, menjadi pegawai yang sukses itu harapannya. Tapi perjalanan hidupku berkata lain, walaupun sempat bekerja cukup lama, akhirnya keinginan untuk membuat usaha sendiri begitu besar dan lahirlah Fitinline.com. Aku mengurus badan hukumnya setelah berjalan 2 thn (berjalan = struggling hahaha). Badan hukumnya dalam bentuk CV karena pemodalnya hanya aku saja. Dengan mengambil nama yang sama dengan merek produk genteng kami yang dulu, WTN, yang merupakan inisial nama ayahku. Terbentuklah CV, Wahana Tiara Nugratama (WTN), yang menjadi badan hukum dari brand Fitinline.com. “Bring it to life!” 🙂

Sebenarnya pajak apa sih yang wajib dibayarkan oleh sebuah usaha? Karena begitu banyaknya jenis pajak, tentu membuat pelaku usaha bingung. Pada dasarnya, pajak yang perlu dibayarkan tergantung aktifitas yang dilakukan oleh sebuah usaha. Biasanya minimal ada 1 jenis pajak yang wajib dibayarkan yaitu pajak penghasilan (usaha). Di sini aku coba bercerita mengenai 2 jenis pajak yaitu Pajak Penghasilan dan Pajak atas penghasilan wajib pajak pribadi (pph pasal 21/26).

Berdasarkan Ketentuan PP 46 Tahun 2013, pajak untuk Usaha Kecil yang penghasilan bruto dalam 1 tahun pajak tidak melebihi 4,8M adalah sebesar 1% dari jumlah PEREDARAN BRUTO (omzet) setiap bulannya. Artinya tidak peduli apakah suatu usaha itu rugi atau untung, jika ada penghasilan (revenue), maka usaha itu wajib membayar pajak penghasilan. Ada pengecualian sih, yaitu jika usaha tersebut tempat usahanya bongkar pasang (misal kaki lima) dan belum beroperasi secara komersial, maka tidak wajib membayar pajak penghasilan. Untuk usaha dengan omzet > 4.8M (atau sebut saja di sini usaha besar), penghitungan pajaknya adalah berdasarkan tarif pajak yang dikenakan pada PENGHASILAN NETTO. Kenapa ya tarif pajak untuk usaha kecil dihitung dari penghasilan bruto sedangkan untuk usaha besar dari penghasilan netto? Katanya sih untuk memudahkan penghitungan 🙁 Tapi tahukah anda bahwa tarif pajak saat ini untuk usaha besar adalah 25%? Banyak bingit ya — kebayang kan 1/4 dari profit kita mesti direlakan untuk pajak — hehehe ikhlas ikhlas, demi kemajuan bangsa dan negara! B-). Kalau disimulasikan, tarif pajak UKM yang 1% memang bisa lebih meringankan dibanding jika dikenakan tarif pajak usaha besar. Contoh hitungan sederhananya: misal penghasilan bruto 100jt, dengan penghasilan netto-nya 10jt (10% net profit). Jika dihitung dengan menggunakan tarif pajak 25% artinya pajak yang harus dibayarkan sebesar 2,5jt, sedangkan dengan tarif pajak 1% yang harus dibayarkan sebesar 1jt. Tapi tunggu .. ternyata ada keringanan pajak (diskon pajak) 50% untuk usaha dengan penghasilan di bawah 50M yang memenuhi syarat tertentu yang artinya setelah mendapatkan keringanan pajak yang dibayarkan cukup 1,25jt. Dan … pengusaha besar bisa memainkan banyak instrumen pengurang pajak, misalnya dengan menambahkan biaya-biaya sehingga profit nya sangat kecil. Jadi jangan heran jika ada usaha yang revenue-nya milyaran bahkan trilyunan ternyata tidak membayar pajak penghasilan karena rapor nya masih merah alias secara laporan keuangan tidak untung. Nah lho!! Kira-kira para startup unicorn yang jor-joran dengan gaji tinggi, biaya marketing, biaya operasional dengan rapor merah membayar pajak penghasilan penghasilan apa tidak ya? (dalam hal ini pph Pasal 29). Bisa jadi merugi merupakan salah satu strategi untuk menghindari pajak :). Rugi kok bisa hidup ya? ya bisa saja, wong modalnya “unlimited“. Emangnya para bootstrapper yang hidup-mati usahanya dari revenue dan cash flow B-) — kalau mau bahas yang ini bisa panjang nantinya, stop disini aja.

Okelah, nggak boleh ngiri! Bagiku sebagai pengusaha, pajak adalah sebuah kewajiban yang harus ditunaikan, itu menjadi hal yang tidak bisa ditawar. Ada sedikit rasa bangga bisa turut berkontribusi, walaupun tentu jumlahnya sangat tidak seberapa hehe (yang penting semangatnya tho 😀 ). Menyinggung sedikit soal startup, apakah startup wajib membayar pajak? Memangnya startup itu apa sih? Secara harfiah startup adalah usaha rintisan/pemula. Apakah startup termasuk UKM? normalnya iya, startup adalah usaha kecil, jika dilihat dari jumlah asetnya. Apakah startup wajib membayar pajak? Selama memenuhi syarat sebagai wajib pajak (berbadan hukum dan mempunyai revenue) ya wajib membayar pajak. Startup itu kan usaha yang masih mencari bentuk? ya selama belum menghasilkan revenue ya tidak wajib membayar pajak .. eh tapi itu pajak penghasilan usaha lho ya, kalau ternyata startup tersebut belum beroperasi secara komersial tapi sanggup membayar pegawainya dengan gaji tinggi (di atas pendapatan tidak kena pajak) ya wajib membayar pajak atas penghasilan para pegawainya (pph 21). *ngomongsendirimode*

CARA PENGHITUNGAN PAJAK

Menghitung pajak sebenarnya cukup sederhana, asalkan pencatatan/pembukuannya lengkap. Terkadang bagi usaha kecil, melakukan pembukuan merupakan hal kurang diperhatikan, padahal itu akan sangat membantu untuk melihat kesehatan usaha kita, dan bisa menjadi warning system jika suatu usaha tidak berjalan sebagaimana mestinya. Pencatatan/pembukuan untuk usaha kecil bisa dilakukan dengan software-software pencatatan semacam Excel dan jika sudah mulai banyak dan komplek sebaiknya menggunakan software pembukuan. Aku sendiri menggunakan Zahir Accounting. Beberapa panduan untuk penghitungan pajak:

- pajak penghasilan (pph final): untuk usaha kecil sendiri cukup menghitung 1% dari omzet.

- pph 21: http://www.online-pajak.com/id/berita-dan-tips/pph-pajak-penghasilan-pasal-21/perhitungan-pajak-penghasilan-pph-pasal-21

CARA PEMBAYARAN PAJAK

Dulu, pembayaran pajak harus dilakukan dengan menyetor ke instansi yang ditunjuk (bisa bank, kantor pos atau institusi lainnya). Sekarang ada kemudahan untuk melakukan pembayaran pajak melalui internet banking. Dulu, E-fin untuk badan hanya bisa diperoleh melalui Perusahaan Jasa Penyedia Aplikasi (ASP), saat ini E-fin bisa didapatkan langsung melalui kantor pajak. Prosesnya cepat, tidak sampai 1 menit (itu nggak termasuk ngantrinya lho ya 🙂 ). Dan bisa diminta di kantor pajak mana saja, tidak harus di kantor pajak di wilayah domisili pajak (alamat yang tercantum di NPWP).

Proses bayar melalui internet banking untuk saat ini memang tidak bisa langsung masuk ke akun internet banking kemudian membayar. Karena banyaknya jenis pajak yang bisa dibayarkan oleh wajib pajak, maka pembayaran pajak dilakukan berdasarkan kode billing. Wajib pajak perlu mengakses sistem e-Billing yang ada di https://djponline.pajak.go.id terlebih dahulu untuk mendapatkan kode billing sebagai referensi untuk membayar pajak.

Caranya:

- Mintalah E-fin ke kantor pajak. Nanti kita akan diminta alamat email untuk aktivasi dan diberi nomor e-Fin.

- Lakukan registrasi ke https://djponline.pajak.go.id/registrasi. Link aktivasi akan dilakukan melalui email.

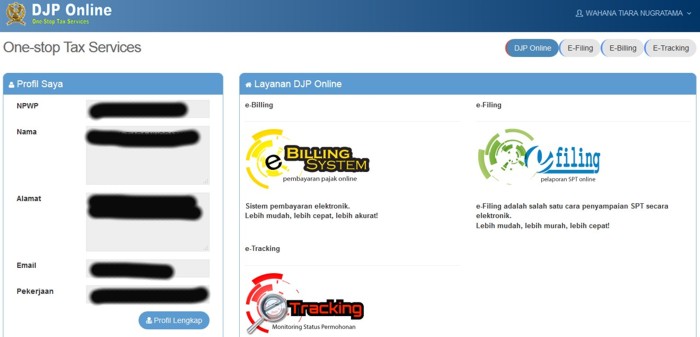

- Setelah akun aktif, Login ke https://djponline.pajak.go.id/account/login. Setelah login akan tampil halaman sebagai berikut:

Layanan DJP Online yang ada di sebelah kanan, secara default tidak menampilkan semua fitur pajak (e-filling, e-billing dan e-Tracking). User bisa menambahkan sendiri layanan yang belum tampil dengan cara meng-edit User Profile. Klik tombol “Profil Lengkap” yang ada di sisi kiri. Setelah halaman Profil muncul, scroll ke bagian paling bawah sampai ke bagian “Tambah/Kurang Hak Akses”. Sayangnya hak akses nggak bisa ditambahkan sekaligus karena sistem akan error, harus ditambahkan satu persatu :). Jika hak akses berhasil ditambahkan, icon layanan akan muncul.

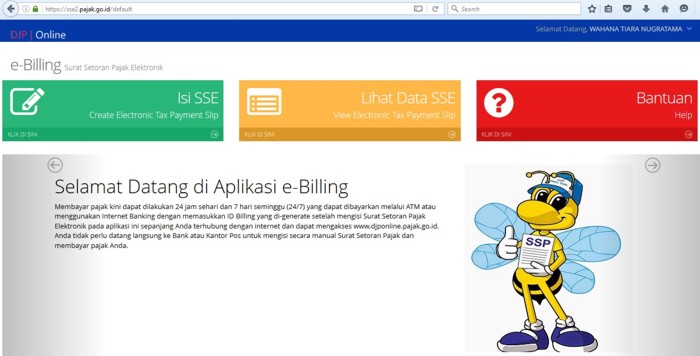

Layanan DJP Online yang ada di sebelah kanan, secara default tidak menampilkan semua fitur pajak (e-filling, e-billing dan e-Tracking). User bisa menambahkan sendiri layanan yang belum tampil dengan cara meng-edit User Profile. Klik tombol “Profil Lengkap” yang ada di sisi kiri. Setelah halaman Profil muncul, scroll ke bagian paling bawah sampai ke bagian “Tambah/Kurang Hak Akses”. Sayangnya hak akses nggak bisa ditambahkan sekaligus karena sistem akan error, harus ditambahkan satu persatu :). Jika hak akses berhasil ditambahkan, icon layanan akan muncul. - Klik icon e-Billing, muncul halaman sbb:

- Klik isi SSE (Create Electronic Tax Payment Slip), kemudian akan tampil “Form Surat Setoran Elektronik”. Isi semua data. Untuk Pajak Penghasilan (usaha kecil):

– Jenis Pajak: 411128 (PPh Final)

– Jenis Setoran: 420 (PPh Final Ps.4(2) atas Penghasilan yang memiliki bruto tertentu)

Untuk PPh Pasal 21:

– Jenis Pajak: 411121 (PPh Pasal 21)

– Jenis Setoran: 100 (Masa PPh Pasal 21) - Klik “Simpan”. Kemudian akan muncul tombol “Kode Billing”, klik tombol tersebut untuk meng-generate kode billing. Biasakan untuk membuat arsip, klik “Cetak Kode Billing”. Perhatikan ID Billing (ID/kode billing yang akan digunakan untuk membayar) dan masa aktifnya (kode billing akan kadaluarsa setelah tanggal tersebut).

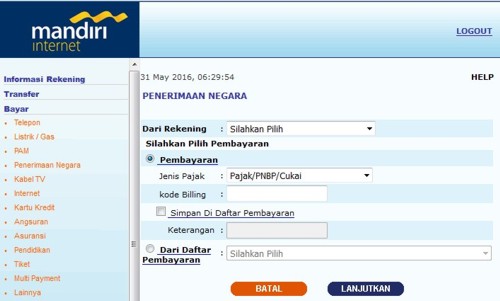

Untuk melakukan setoran pajak, aku menggunakan internet banking mandiri. Caranya:

- Login ke internet banking mandiri

- Klik Bayar > Penerimaan Negara

- Pilih jenis Pajak: Pajak/PNBP/Cukai

- Masukan Kode Billing, klik Lanjutkan.

- Sistem otomatis akan menampilkan data pajak dan jumlah yang harus dibayar.

- Lanjutkan prosesnya untuk melakukan pembayaran.

Nah, pembayaran selesai, jangan lupa untuk selalu melakukan filing dengan cara mencetak dan menyimpan bukti setor pajak. Bersambung ke Cara Membuat Laporan Pajak Bulanan.

Mau tanya mas

Pada juni 2016 Saya mendirikan PT kecil2an untuk usaha.

Pendapatan Kotor perbulan sekitar 20.000.000 jutaan. Gaji Karyawan sekitar 4.000.000 ( 1 Orang ). Untuk listrik telp dll / bulan 2.000.000 an.

Jika dihitung usaha Saya belum ada setahun, Jadi perhitungan Pajak yang benar seperti apa, dan menggunakan peraturan no Berapa?

Untuk bukti potong dan form lainya dapat di mana? tolong di runut mas karena Saya ingin mulai tertib Pajak.

Banyak terima kasih untuk sarannya.

Salam

Maaf baru terbaca, comment spam yang masuk banyak sekali, comment yang beneran jadi kelewat 🙂

Btw, saya “mba” bukan “mas” B-) Tapi maaf ya saya bukan konsultan pajak, jadi saya jelasin setahu saya saja.

Berdasarkan Ketentuan PP 46 Tahun 2013, pajak untuk Usaha Kecil yang penghasilan bruto dalam 1 tahun pajak tidak melebihi 4,8M adalah sebesar 1% dari jumlah PEREDARAN BRUTO (omzet) setiap bulannya. Jika usaha anda belum ada 1 tahun, pendapatan setahun bisa diperkirakan dari pendapatakan bulanan. Misal dalam kasus bapak, pendapatan kotor per bulan 20jt, artinya dalam setahun BISA DIASUMSIKAN pendapatannya 20jt x 12 = 240jt. Artinya pengenaan pajak penghasilan usaha bapak mengikuti aturan 1% tadi dikali pendapatan kotor dalam bulan tersebut. Di aturan ini tidak mengenal pengeluaran, karena yang dijadikan dasar penghitungan adalah penghasilan BRUTO (kotor).

Untuk gaji yang di bawah 4,5 jt tidak dikenakan pajak, ini sesuai dengan peraturan Pemerintah yang menaikkan besaran Penghasilan Tidak Kena Pajak (PTKP) menjadi Rp 54 juta setahun atau Rp 4,5 juta per bulan. Dalam hal ini, bapak tidak perlu membayar pajak penghasilan karyawan dan membuat bukti potong.

Mengenai cara pelaporannya, silahkan baca tulisan saya ya, di situ sudah cukup rinci. Semoga membantu.

Salam,

Saya bru bru merintis usaha martabak yang belum ini beroprasi,saya tertarik menggunakan jasa pengiriman online untuk memasarkan barang dagangan saya,nah salah satu syaratnya adalah harus memiliki npwp……mhon saran,sebaiknya saya membuat npwp atau tidak,lalu pembayaran oajak dihitung oertahun atau perbulan?

Mohin informasinya

Terimakasiiih

Halo Ibu Ubaida rahmawati,

NPWP itu sebenarnya wajib bagi setiap warga negara yang mempunyai penghasilan di atas Penghasilan Tidak Kena Pajak atau yang menjalankan pekerjaan/usaha. Dengan memiliki NPWP memang jadi berkewajiban untuk melaporkan pajak. Untuk pajak penghasilan dilaporkan setiap bulan. Untuk usaha dengan omzet di bawah 4,8 M/tahun, dikenakan pajak 1% dari omzet per bulan.

Jika itu dari syarat dan memang sedang menjalankan usaha, sebaiknya memiliki NPWP.

Sya mau tny klu omset perbulan 8 jutaan kira2 bayar pajakny brapa y

Halo Yulie, Penghitungan pajak untuk UKM dengan omzet dibawah 4.8Milyar/tahun sangat mudah. Sebelumnya pemerintah mengenakan pajak 1% dari omzet (penghasilan kotor). Tapi per 1 Juli 2018, pemerintah menurunkan pajaknya menjadi 0.5%. Jadi kalau omzet anda 8jt, pajaknya 40.000.

Besaran pajak ini akan berbeda2 setiap bulannya, tergantung omzet anda pada bulan tersebut.

Semoga membantu.

Mbak, kalau syarat untuk mengajukan npwp untuk usaha yg sedang saya rintis, apa saja ya? Usaha saya di bidang kuliner, usaha kecil2an. Terimakasih

Halo Ariffudin Hamzah, selengkapnya bisa dibaca di sini ya https://www.cermati.com/artikel/npwp-perusahaan-syarat-dan-cara-membuatnya

Semoga membantu.

Mbak saya rhoz, mw nanya ne… saya ingin mengajukan pinjaman (kur) ke bank. Tp syarat ny hrs pny npwp… sementara usaha saya kecil-kecilan berupa kedai sampah( kebutuhan sehari-hari, sayur mayur dan ikan. Penghasilan kotor saya per hari kurang lebih 800.000… kira-kira npwp yg harus saya bayar per bulan berapa y mbak???

Haloo .. maaf baru nengok blog lagi 🙂

Untuk pajak penghasilan, ketentuannya jika penghasilan kurang dari 4,5 M / tahun maka dihitung 1% dari penghasilan kotor per bulan. Jadi dibuat akumulasinya dulu per bulang, kemudian dikalikan 1%.

Pembuatan NPWP setahu saya gratis dan mudah, datang saja ke kantor pajak dengan membawa syarat-syarat yang dibutuhkan.

nama saya chindy,saya dan suami saya punya usaha fhotocopy tanpa karyawan dg omset 1 hari sekitar 300.000,- s/d 700.000,-. (Kmi tidak mempunyai penghasilan) yg lain,apakah saya wajib bayar pajak?

Halo, pada intinya semua yang mendapatkan penghasilan wajib membayar pajak. Dalam hal pemungutan pajak, baik perorangan maupun badan usaha wajib memiliki NPWP. Jika usaha ibu belum ada badan usahanya, nanti yang dikenakan adalah pajak perorangan (jika ibu/bapak mempunyai NPWP). Jika usahanya sudah ada badan usahanya dan memiliki NPWP, maka perusahaannya wajib membayar pajak atas penghasilan. Untuk penghasilan di bawah 4,5M/tahun dikenakan 1% dari penghasilan kotor/bulan. Untuk pemilik usahanya sendiri, jika bentuknya CV, bisa mengambil prive (bukan gaji) yang tidak akan dikenakan pajak.

Salam

Nama saya chindy, saya dan suami saya buka usaha fhotocopy tanpa karyawan dg omset Rp300.000,- s/d Rp700.000,- tiap hari dg laba sekitar 3.000.000,-,per bulan apakah kmi wajib bayar pajak?

Terimakasih

Ohya tambahan, jika hasil usahanya dianggap sebagai penghasilan perorangan, misal dalam contoh 3jt/bulan masih tidak terkena pajak, karena batas PTKP (Pendapatan Tidak Kena Pajak) dalam 1 tahun adalah 54jt (untuk Wajib Pajak Pribadi).

mba, numpang tanya.. saya buka usaha minuman dengan omset sebulan kurang lebih 35 jt tidak punya pembukuan juga. usaha sudah berjalan hampir 2 tahun. kalau saya mau lapor skrg berapa yang harus saya bayar dan apakah ada dendanya? terimakasih

Haloo …

Pada intinya pajak itu tergantung dari besaran pendapatan yang DIAKUI. Hmm saya kurang tahu juga reaksi petugas pajak untuk hal ini, soalnya kalau untuk petugas pajak, jika bisa memungut pajak lebih banyak akan lebih baik hehhehe (pengalaman pribadi).

Tapi karena ibu tidak punya pembukuan sebelumnya dan tidak ada dasar juga untuk melakukan penghitungan pajak, coba aja bernegosiasi untuk pajaknya dikenakan setelah ada pembukuan.

mba, numpang tanya.. saya buka usaha minuman dengan omset sebulan kurang lebih 35 jt tidak punya pembukuan juga. usaha sudah berjalan hampir 2 tahun. kalau saya mau lapor skrg berapa yang harus saya bayar dan apakah ada dendanya? terimakasih

Oya mengenai denda, sepanjang tidak ada yang bisa dijadikan dasar untuk hitungan pajak dan tidak ada indikasi melalaikan kewajiban membayar pajak seharusnya tidak dikenakan denda. (lihat jawaban saya sebelumnya)

Assalammualaikum mbak. Saya punya warung kecil2an penghasilan saya 1500.000 perbulan. Brapa yg harus saya bayar pada wajib pajak ini ya mbak. Trima ksih

Waalaikum salam. Pada prinsipnya yang wajib membayar pajak itu yang memiliki NPWP, bisa perorangan bisa badan usaha maupun badan hukum. Jika bapak menganggap penghasilan warung sebagai penghasilan usaha bapak (bukan penghasilan pribadi) maka terkena pajak 1% dari penghasilan netto / bulan, dalam hal ini 1.500.000 * 1/100 = 15.000. Namun jika usaha bapak belum mempunyai NPWP dan menganggap itu sebagai penghasilan pribadi maka belum terkena pajak, karena untuk penghasilan pribadi ada penghasilan tidak kena pajak sebesar 54.000.000 / tahun. Demikian, mudah-mudan membantu.

Assalamualaikum mbak,maaf, saya mau bertanya,sy tdk mengerti sama sekali soal pajak,tp sy di mintai tlg untuk mengerjakan pajak usaha bpk saya,yg sy tanyakan, apa saja kah yg saya butuh kan untuk mengerjakan pajak itu ?, terima kasih

Waalaikum salam,

Untuk mulai membuat laporan pajak mulai dari pembukuan dulu, minimal ada pencatatan keuangannya. Dari situ nanti bisa dilihat berapa omzet/revenue/penhasilan kotor per bulannya. Untuk usaha yang omzet-nya di bawah 4,8M/tahun, kewajiban pajak penghasilannya adalah 1% dari omzet yang disetor per bulan. Penyetoran pajak bisa dilakukan melalui internet banking/sms banking/atm, jadi tidak perlu bawa laporan keuangan.

Untuk jelasnya, sebaiknya datang saja ke kantor pajak, ada petugas pajak (Help Desk) yang akan menjelaskan lebih detail.

Semoga membantu.

assalamualaikum mba, pertanyaan saya hampir sama seperti mba nur hidayah diatas. Hanya saja saya sudah mempunyai catatan aktivitas perusahaan secara umum.

untuk selanjutnya saya bingung membuat neraca (untuk pelaporan pajak) karena di laporan aktivitas tidak dicantumkan utang usaha, modal, dan pos pasiva perusahaan atasan saya.

mohon bantuan dan penjelasannya mba, terima kasih.

Waalaikum salam mba Anne.

Kalau itu memang tidak tercamtum pencatatan keuangan (biasanya yang dicatat hanya aktifitas cashflow). Coba tanyakan kepada atasan anda, pasti beliau lebih tahu 🙂

Selamat pagi mba. Saya mau tanya, saya baru bekerja d sebuah CV EO dan diminta bereskan pajak. CV ini sudah mendaftar npwp dr agustus 2016, tapi belum laporan pajak tahunan d 2017. Krn memamg tidak ada job atau pemasukan. Tapi setelah 2017 baru mulai laporan pajak bulanan krn mulai ada job. Apakah tetap harus lapor pajak tahunan 2016, apakah kena denda krn tdk melapor? Mohon infonya. Thanks.

Halo Stefani,

Jika memang tidak ada aktifitas keuangan di perusahaan anda, bisa saja anda membuat surat yang ditujukan ke kantor pajak yang menyatakan jika perusahaan tersebut belum peroperasi (secara keuangan). Atau membuat laporan pajak dengan nilai NIHIL. Ada baiknya anda konsultasikan dengan petugas pajak. Ada denda jika tidak melapor pajak.

Selamat pagi dan assallamu’alikum.mbak maaf ini saya mau tanya pada tnggal 13 februari 2018 saya buat NPWP saya sudah dapat kartu NPWPnya..yg saya tanyakan apakah harus bayar perblnnya”pajak pengahasilan saya 5jtan apakah harus buat minimal pencataan/pembukuan kekantor pajak maaf saya ini kurang mengerti klu byr pajak via online ya maklumlah pemula belum mudeng mohon solusinya..trimakasih

Waalaikum salam …

Untuk pajak penghasilan, disetorkan tiap bulan. Setoran ini sudah dianggap sebagai laporan. Laporan pajak untuk pajak penghasilan dibuat tahunan (Setahun sekali). Maaf ini NPWP pribadi apa badan usaha? Jika NPWP pibadi, jika masih di bawah penghasilan tidak kena pajak, maka tidak perlu membayar pajak. Jika di atas itu wajib membayar pajak. Jika NPWP badan usaha, pengahsilan tahunan di bawah 4,8M wajib membayar pajak 1% dari penghasilan bruto.

Hallo mbak, ada yang ingin saya tanyakan. saya dan suami memiliki usaha rumahan yaitu membuat mie basah dengan penghasilan sebulan tidak mencapai 2,5 juta. yang mau saya tanyakan. pajak apa yang harus saya bayarkan? (disini suami sudah memiliki npwp). Apakah cukup pph final atau pph 21 juga ya? dan form apakah yang harus saya gunakan dalam pelaporan spt?

adakah cara pengisian spt nya mbak?

note : suami memiliki tanggungan 2 orang

Terima kasih & Salam hangat,

Astri

Halo mba Astri,

Karena di sini NPWP adalah NPWP orang pribadi (dalam hal ini suami) maka penghasilannya dianggap sebagai penghasilan orang pribadi. Untuk penghasilan orang pribadi jika di bawah PTKP (Penghasilan Tidak Kena pajak) yaitu 54jt/tahun atau 4,5jt/bulan maka tidak terkena pajak. Walaupun tidak terkena pajak, tetap wajib memberikan laporan tahunan. Pelaporan menggunakan formulir 1770SS. Untuk caraya, sebaiknya dikonsultasikan ke petugas pajak ya 🙂 atau di-googling banyak yang kasih panduan. Sukses Selalu!

Mau nanya saya usaha kecil,PPh 1persen sudah d bayar setiap bulannya.apakah saat melapor SPT tahunan tetap harus membayar lg?

Halo bu Nikmah,

Tidak perlu membayar lagi bu, laporan SPT tahunan hanya untuk melaporkan kegiatan pajak selama 1 tahun pajak.

Trs usaha kecil itu kan omsetnya kan naik turun.apakah PPh yg harus d bayarkan setiap bulannya sama atau tergantung omset?

Tergantung omset, dihitung 1% dari omzet/bulan. Jadi jumlah pajak yang disetorkan tiap bulan juga beda-beda, tergantung ommzet-nya.

Slmt mlm mba…sya mau tanya….sya kan baru bka perusahaan dan penghsilan peruasahan sya 118.600.000 untk satu tahun nah jdi pertanyaan sya bingun untuk laporan pajak tahunan nya karena sya harus buat laba rugi dan neracanya..bisa bantu sya mbak.mksih

Halo bu Maryam,

Pajak pengahsilan disetorkan per bulan, untuk usaha kecil dengan penghasilan < 4,8M/tahun, dihitung dari 1% pengasilan KOTOR / bulan. Jika ibu belum bisa membuat laporan rugi laba dan neraca bisa minta bantuan konsultan pajak, atau silahkan konsultasi ke kantor pajak aja bu, gratis kalo komsultasi aja 🙂

Assalamualaikum. mohon bantuan infonya, badan atau perusahaan konstruksi kategori kecil yg melakukan aktifitas pmbyaran keuangan hanya pada bulan tertentu misalnya hanya pada bulan mei, apakah perlu melapor pph untuk bulan sebelumnya? jika perlu, apakah ada denda untuk keterlambatan pelaporan bulan sebelumnya? mohon infonya krna blum tw masalah perpajakan.. terima kasih

Waalaikum salam,

Apakah yang dimaksud melakukan aktifitas pembayaran itu perusahaan mengeluarkan uang? atau mendapatkan uang? Pph dikenakan pada saat perusahaan mendapatkan pendapatan. Jika melakukna pengeluaran setahu saya yang dikenakan pajak diantaranya jika untuk sewa, membayar jasa/konsultan, membayar pegawai (dengan penghasilan melebihi PTKP). Jika yang dimaksud hanya mendapatkan penghasilan pada bulan tertentu saja, artinya melaporkan dan menyetor pajaknya di bulan yang ada pengdapatan, yang sebelum2nya tidak perlu dilaporkan. Untuk lebih jelaskan bisa konsultasi ke kantor pajak (bagian helpdesk).

Assalamu’alaikum. Mb saya mau tanya. Saya dengan suami punya usaha masih merintis kecil2an di bidang kerjajinan. Tadi kami membuat npwp dikantor pajak karena untuk keperluan administrasi. Nah yg kami binggungkan di kantor pajak td memang dijelaskan untuk wajib pajak perbulannya itu 0.5% dari omzet (tergantung omzetnya pada bulan itu, bisa rendah / tingginya pajak). Nah yg saya lupa tanyakan di kantor pajak itu bagaimana jika sebulan itu kami tidak dpt menghasilkan omzet? (Tidak ada pemasukan?) Apakah bulan itu kami ttp wajib bayar pajak? Karena usaha kami kan baru saja mulai dan merintis. Mohon penjelasannya terimakasih.

Waalaikum salam bu Dhinok, jika tidak ada omzet tidak perlu membayar pajak 🙂 Semoga sukses usahanya!

Saya dulu bikin NPWP untuk melamar kerja. Namun akhirnya kerjaan itu tidak diambil. Saat ini saya jualan buku2 online apakah kena pajak tiap bulannya ?

Halo Lela wahyudiarti,

Untuk pajak usaha dengan omzet di bawah 4,8M/tahun penghitungannya adalah 0,5% x omzet dalam 1 bulan (sesuai PP 23 tahun 2018). Untuk penghitungan dan pelaporan pajaknya dihitung dan disetorkan setiap bulan.

Semoga membantu.

Assalamaualaikum Mba. bulan lalu saya udah bikin npwp perorangan, sebagai pemilik olshop, penghasilan perbulannya rata2 masih 1000, kemarin dikenai pph 23, pajak = 0,5% omzet. di rumah mau dibikin toko juga, belum jalan tapi udah didaftarkan siup dan PT denhan npwp ayah saya. nah ternyata dikirimi SKT dan tertulis ada pph 25 dan pph 29. terus ini saya bingung saya harus bayar yang mana saja dan gimana perhitungannya? makasih sebelumnya mba 😊♥️

Waalaikum sama mba Widya,

Kalau di dalam SKT jenis pajak ada banyak, tapi kita membayar pajak tergantung dari aktifitas yang kita lakukan saja. Kalau aktiftasnya hanya jual beli, cukup penyetor pph final yang 0,5% tapi kalau ada aktifitas lainnya, misal menyewa produk atau jasa konsultasi ada pajaknya. Sebaiknya ditanyakan saja ke kantor pajak ke bagian helpdesk.

selamat siang mba,

saya mau taya, saya mempunya i usaha CV SIUP jadi sekitar bulan september 2017 dan sekarang sudah 30 desember 2018, saya bingung mba harus bagaimana dan darimana memulai untuk mengurus pajaknya. apakah bisa di bantu mba?

Halo Mada,

Sebenarnya pembayaran pajak itu tergantung dari pendapatan yang DIAKUI :). Artinya terserah wajib pajak saja. Paling gampang mulai menertibkan pajak di tahun depan dengan membuat pembukuan yang lebih rapi. Atau jika memang sudah ada pendapatan sebelumnya dan punya itikad baik, bisa membayar pajak tahun pajak berjalan (2018). Jika tahun 2018 memang belum ada pendapatan, pada saat membuat laporan pajak tahunan (2018) nanti tinggal disertakan surat pernyataan bahwa pada tahun tersebut (2018) belum ada pendapatan. Semoga membantu.